لیست تایید شد

بند 2 فهرست خدمات پزشکی تصریح می کند که شامل خدمات تشخیص، پیشگیری، درمان و توانبخشی پزشکی در ارائه خدمات پزشکی سرپایی به جمعیت (از جمله در بیمارستان های روزانه و پزشکان عمومی (خانوادگی) از جمله معاینه پزشکی می شود. .

در مورد موضوع طبقه بندی خدمات پزشکی خاص به عنوان انواع خدمات موجود در این لیست، لازم است توسط طبقه بندی کننده همه روسی انواع فعالیت های اقتصادی، محصولات و خدمات OK 004-93، تایید شده توسط قطعنامه راهنمایی شود. استاندارد دولتی روسیه مورخ 06.08.1993 N 17.

با توجه به طبقه بندی همه روسی فعالیت های اقتصادی، محصولات و خدمات، خدمات تست آزمایشگاهی شامل خدمات درمان سرپایی ارائه شده توسط کلینیک ها می شود (کد 8512000 "خدمات درمان سرپایی ارائه شده توسط کلینیک ها و مراکز پزشکی خصوصی" شامل کد 8512400 "تست های آزمایشگاهی ارائه شده توسط در کلینیک ها").

در نتیجه، هزینه های انجام آزمایشات در کلینیک هنگام ارائه کسر مالیات اجتماعی در نظر گرفته می شود.

خدمات تشخیصی شامل سونوگرافی است.

بنابراین، شما این حق را دارید که برای سونوگرافی و آزمایشات کسر درخواست کنید؛ در مورد داروها، همه اینها به این بستگی دارد که آیا آنها در لیست گنجانده شده اند یا خیر.

دلیل این موقعیت در زیر در مواد سیستم گلابوخ آورده شده است

شخصی که برای درمان، داروها، بیمه درمانی داوطلبانه هزینه کرده است، می تواند کسر مالیات اجتماعی دریافت کند (بند، زیر بند 3، بند 1، ماده 219 قانون مالیات فدراسیون روسیه).

برای چه چیزی می توانید کسر دریافت کنید؟

86.71338 (6,7,8,9)

کسر مالیات اجتماعی برای درمان را می توان به دست آورد:

در این صورت حتی اگر مدارک مربوط به پرداخت این گونه معالجه به نام همسر دیگر صادر شده باشد، برای معالجه شوهر (زن) کسر می شود. واقعیت این است که دارایی (از جمله پول) که افراد در ازدواج به دست آورده اند دارایی مشترک آنها است (بند 1 ماده 256 قانون مدنی فدراسیون روسیه ، بند 1 ماده 34 قانون خانواده فدراسیون روسیه). بنابراین مهم نیست که کدام همسر دارای مدارک (توافق با سازمان پزشکی (کارآفرین)، اسناد پرداخت و ... است. چنین توضیحاتی در نامه وزارت دارایی مورخ 23 جولای 2012 به شماره 03-04-05/7-895 آمده است.*

86.71343 (6,7,8,9)

برای دریافت کسر اجتماعی، نیازی به پر کردن درخواست جداگانه ندارید. کافی است به اداره مالیات ارائه دهید:

در عین حال ، برای تأیید داده های مشخص شده در آن ، اداره مالیات ممکن است از هرکسی که در طول سال به شخصی درآمد پرداخت کرده است ، درخواست ارائه گواهی در فرم 2-NDFL کند.

در سال 2011، تحت درمان طولانی مدت و پرهزینه ای قرار گرفتم. برای دریافت درصد بازپرداخت از درمان، مدارکی لازم است. سوال: اگر در طول کل درمان نیاز به نظارت بر قرائت خون خود داشته باشم و چنین آزمایشاتی را در آزمایشگاه های پولی انجام داده باشم، آیا درصد این آزمایش ها مسترد می شود؟ به غیر از رسیدهای آزمایشگاهی به مدارک دیگری نیاز دارید؟ همچنین اگر ویزیت دکتر پولی بوده و قرارداد و فیش وجود داشته باشد، برای این هم می توان درصد برگرداند؟ درمان در مرکز پزشکی منطقه ای ولگا انجام شد.

مطابق بند 3 بند 1 ماده 219 قانون مالیات فدراسیون روسیه ، هنگام تعیین پایه مالیاتی برای مالیات بر درآمد شخصی ، مالیات دهنده حق دریافت کسر مالیات اجتماعی را دارد ، به ویژه در مبلغ پرداخت شده در دوره مالیاتی برای خدمات درمانی گران قیمت ارائه شده توسط موسسات پزشکی فدراسیون روسیه.

فرمان دولت فدراسیون روسیه مورخ 19 مارس 2001 شماره 201 فهرست انواع درمان گران قیمت در موسسات پزشکی فدراسیون روسیه، میزان هزینه های واقعی انجام شده، که هنگام تعیین میزان اجتماعی در نظر گرفته می شود را تأیید کرد. کسر مالیات طبقه بندی خدمات پزشکی ارائه شده به عنوان یک نوع درمان گران قیمت در صلاحیت موسسات پزشکی است.

در صورتی که درمان در مؤسسات درمانی که دارای مجوزهای مناسب برای انجام فعالیت های پزشکی هستند و همچنین زمانی که مؤدی اسنادی مبنی بر تأیید هزینه های واقعی خود برای درمان ارائه می دهد، برای پرداخت هزینه درمان به مؤدی ارائه می شود.

برای دریافت این کسر، باید به اداره مالیات در محل ثبت نام، اظهارنامه در فرم 3-NDFL، گواهی درآمد در فرم 2-NDFL، موافقت نامه ارائه خدمات پزشکی، گواهی پرداخت برای خدمات پزشکی و اسناد پرداخت.

آیا می توانم برای آزمایشات در آزمایشگاه Invitro (خود و همسرم) و برای قرار ملاقات با پزشک در کلینیک کسر دریافت کنم. این اسناد به چه صورت باید در اختیار سازمان امور مالیاتی قرار گیرد؟ متشکرم.

لیودمیلا، ظهر بخیر.

هنگام پرداخت هزینه خدمات برای درمان، شما حق دارید مالیات بر درآمد را برگردانید و برای درمان کسر مالیات دریافت کنید. کسر درمان 120 هزار روبل است. در سال.

با توجه به زیر 3 ص 1 هنر. 220 قانون مالیات فدراسیون روسیه، یک شهروند حق دارد از مبلغ پرداختی برای دوره مالیاتی (سال) برای موارد زیر کسر دریافت کند:

لطفاً با روش دریافت کسر درمان آشنا شوید.

اظهارنامه مالیاتی 3-NDFL سندی است که با استفاده از آن شهروندان (افراد) مالیات بر درآمد (NDFL) را به ایالت گزارش می دهند.

در پایان سال تقویمی، گروه های زیر باید اظهارنامه 3-NDFL را تکمیل و به سازمان مالیاتی ارائه کنند:

مثال:در سال 2016، پوشکین A.S. آپارتمانی را که کمتر از 3 سال مالک آن بودم فروخت. در پایان سال 2016 (تا 30 آوریل 2017) الکساندر سرگیویچ اظهارنامه ای را به فرم 3-NDFL به سازمان مالیاتی ارسال کرد که در آن مالیات قابل پرداخت در نتیجه فروش محاسبه شد.

من همچنین می توانم اظهارنامه 3-NDFL را پر و ارسال کنم شهروندانی که مایل به دریافت کسر مالیات هستند(بازپرداخت بخشی از مالیات پرداخت شده). مثلا:

شهروندانی که درآمد خود را اعلام می کنند (مثلاً از فروش ملک) باید اظهارنامه 3-NDFL را حداکثر تا 30 آوریل سال بعد از سال دریافت درآمد ارائه کنند.

مثال:تیوتچف F.I. در سال 2016 آپارتمانی را که کمتر از 3 سال مالک آن بودم فروختم. بر این اساس، تا 30 آوریل 2017، Tyutchev F.I. شما باید یک اظهارنامه 3-NDFL (که نشان دهنده فروش آپارتمان است) به سازمان مالیاتی ارسال کنید.

مهلت 30 آوریل برای شهروندانی که اظهارنامه برای دریافت کسر مالیات ارائه می کنند، اعمال نمی شود. آنها حق دارند در هر زمان پس از پایان سال تقویمی اظهارنامه ارائه کنند. تنها محدودیت این است که مالیات بر درآمد فقط ظرف سه سال قابل بازپرداخت است.

مثال:زوشچنکو M.M. تحصیلات با حقوق را در سال 2014 دریافت کرد و در همان زمان کار کرد (مالیات بر درآمد پرداخت شده). زوشچنکو M.M. حق دارد اسناد کسر مالیات (بازپرداخت مالیات) برای سال 2014 را در هر زمان قبل از پایان سال 2017 ارائه کند.

توجه داشته باشید:یک تصور غلط بسیار رایج وجود دارد که اظهارنامه مالیاتی نیز باید تا 30 آوریل ارائه شود. اجازه دهید یک بار دیگر توجه کنیم که این یک تصور اشتباه است، زیرا مهلت 30 آوریل فقط برای مواردی اعمال می شود که درآمد اعلام شده باشد.

اظهارنامه 3-NDFL همیشه در محل ثبت (ثبت نام) به سازمان مالیاتی ارائه می شود.

مثال:شهروند ایوانوف I.I. ثبت نام (ثبت شده) در ایوانوو، اما ثبت نام موقت در مسکو دارد. در این مورد، ایوانف I.I. باید یک اظهارنامه به اداره مالیات ایوانوو ارسال کند.

شما می توانید اظهارنامه را به روش های زیر به سازمان مالیاتی ارسال کنید: حضوری، از طریق پست (از طریق نامه ارزشمند به همراه فهرست پیوست ها)، از طریق اینترنت. می توانید شرح مفصلی از هر روش بایگانی با تمام نکات ظریف را در مقاله ما ارائه اظهارنامه 3-NDFL به سازمان مالیاتی بخوانید.

می توانید اعلامیه 3-NDFL را به روش های زیر پر کنید:

اگر اظهارنامه 3-NDFL به موقع ارسال نشود، بازرسی مالیاتی ممکن است جریمه ای را طبق ماده 119 قانون مالیات فدراسیون روسیه اعمال کند. جریمه به ازای هر ماه کامل یا جزئی از تاریخ تأخیر (30 فروردین) 5 درصد مالیات پرداخت نشده (که طبق اظهارنامه باید پرداخت شود) خواهد بود. در این مورد، حداقل مبلغ جریمه 1000 روبل و حداکثر 30٪ مبلغ مالیات است.

مثال:در سال 2015، سمیون سمنوویچ سیدوروف آپارتمان را فروخت و مجبور شد 70000 روبل بپردازد. مالیات بر درآمد حاصل از این فروش سیدوروف S.S. مهلت ارسال اظهارنامه 3-NDFL (30 آوریل 2016) را از دست داد و آن را تنها پس از نامه ای از مقامات مالیاتی در 10 ژوئن 2016 ارائه کرد.

میزان جریمه سیدوروف S.S. خواهد بود: 2 ماه. x (70000 x 5%) = 7000 روبل.

لطفاً توجه داشته باشید که جریمه فقط برای مواردی اعمال می شود که ارائه 3-NDFL اجباری است (مثلاً هنگام دریافت درآمد حاصل از فروش ملک) و در مورد موارد داوطلبانه ارائه اظهارنامه 3-NDFL (به عنوان مثال هنگام دریافت کسر مالیات) اعمال نمی شود. ).

چه مدارکی برای ارائه اظهارنامه مالیاتی به سازمان امور مالیاتی برای بازپرداخت 13 درصدی برای پرداخت هزینه آزمایشات لازم است؟

آیا نیاز به توافق با یک موسسه پزشکی دارم؟

مدارک مورد نیاز برای ارائه به اداره مالیات برای کسر مالیات برای آزمایش:

1. کپی توافقنامه

2. کپی اسناد پرداخت

3. کپی مجوز

4. گواهی پرداخت پزشکی. خدمات

اعلامیه 3-NDFL، گواهی 2-NDFL در مورد حقوق و دستمزد

سلام. در سال 2017، من و شوهرم یک آپارتمان خریدیم. در سال 2018، ما اظهارنامه بازپرداخت مالیاتی سال 2017 را هم برای من و هم برای همسرم ارسال کردیم. آیا می توانیم امسال مجدداً اظهارنامه ارائه کنیم و بازپرداخت مالیات 2015-2016 را دریافت کنیم؟

عصر بخیر. به من بگویید آپارتمان در سال 1396 با رهن به مبلغ 800 هزار خریداری شد و در همان سال یکی دیگر به قیمت 300 هزار فروخته شد که کمتر از 3 سال مالکیت داشت. و در رهن گنجانده شده است. برای اجتناب از پرداخت مالیات چه برگه های اظهارنامه ای باید پر شود؟

عصر بخیر در سال 2015، هزینه های پزشکی متحمل شد؛ در سال 2016، او تحصیلات تکمیلی را در یک آموزشگاه رانندگی برای دریافت گواهینامه رده D گذراند. در سال 2015-2016، او به طور رسمی کار نکرد. آیا می توانم هزینه های 2015-2016 را در 3 اظهارنامه مالیات بر درآمد شخصی سال 2017 منعکس کنم؟ متشکرم!

سلام. در 17 ژانویه شوهرم 1/2 آپارتمانی را که به ارث برده بود (قسمت دوم آپارتمان به خواهرش وصیت شده بود) را در سال 16 فروخت. فقط یک قرارداد فروش به مبلغ 1480 هزار روبل وجود داشت. هنگام پر کردن اظهارنامه ، مالیاتی به مبلغ 31200 روبل برای وی تعیین شد. شوهرم یک ماشین می خرد، ساخت خانه را تمام می کند (در سال 2000 بی ارزش خریده بود)، در 17 اکتبر نقل مکان می کند...

اگر شوهرم در منطقه دیگری ثبت نام کرده باشد و من در حال حاضر از سال 2016 (از 10 آوریل) در مرخصی زایمان هستم، باید از کدام اداره مالیاتی برای کسر هزینه خودم و درمان فرزندم (زیر 18 سال) درخواست کنم. محل زندگی شوهر؟ یا در محل زندگی من؟ - در صورتی که استرداد سال 1396 و 1397 (بعد) به زوج صادر شود

فرزندی که به سن 18 سالگی رسیده و هیچ درآمدی ندارد (دانش آموز بورسیه تحصیلی دارد) چگونه می تواند برای درمان خود کسر اجتماعی دریافت کند؟

عصر بخیر آپارتمان با رهن و در مالکیت مشترک با شوهرم، طبق قرارداد ساخت و ساز مشترک در سال 1395 خریداری شده است. هزینه آپارتمان 1.424.150 روبل است. گواهی انتقال و پذیرش در 29 دسامبر 2017 امضا شد. در مورد تقسیم درآمد بیانیه می نویسیم، آیا تاریخ اظهارنامه برای سازمان مالیاتی مهم است؟ سود پرداختی به بانک از سال 2016 و در حال حاضر 193,226.71 تریلی است. به من بگویید چگونه بروم...

سلام. در مورد اولویت اظهارنامه مالیات بر درآمد شخصی سوال دارم. اگر هزینه های درمان و خرید ملک در یک دوره انجام شده باشد، کدام کسر اول برگردانده می شود؟ متوجه شدم که لازم است هر دو هزینه در یک اظهارنامه منعکس شود. اما پس از آن معلوم می شود که کسر دارایی به طور کامل کل مالیات بر درآمد شخصی سال را پوشش می دهد. و برو...

من از درمان در کلینیک های دولتی متنفرم.

پرداخت برای من راحت تر از ایستادن در صف دیدن یک پزشک مادربزرگ خسته است. بنابراین، برای هر بیماری، من به یک کلینیک پولی مراجعه می کنم.

در سال 2015، من 18800 روپیه را برای تشخیص، مشاوره و روش ها هزینه کردم. در سال 2016، من برای کسر مالیات برای درمان درخواست دادم و 2500 RUR برگرداندم. من به شما خواهم گفت که چگونه این کار را انجام دهید.

کسر مالیات پولی است که در صورت انجام کار مفید برای ایالت، دولت از مالیات بر درآمد شخصی که پرداخت کرده اید به شما باز می گرداند. برای خرید آپارتمان و تحصیل کسر مالیات وجود دارد. امروز ما در مورد کسر خدمات پزشکی پرداخت شده صحبت خواهیم کرد.

چگونه 260 هزار خود را از ایالت بگیریم

در خدمات پزشکی، کد مالیاتی به معنای قرار ملاقات با پزشک، تشخیص، معاینه پزشکی، آزمایش، بستری شدن در بیمارستان، درمان در بیمارستان روزانه، دندانپزشکی و پروتز است. این لیست شامل همه چیزهایی است که معمولاً یک فرد بیمار با آن مواجه می شود.

جراحیها از جمله جراحی پلاستیک، IVF و درمان بیماریهای جدی جزو دسته درمانهای گران قیمت هستند. آنها کسر دیگری برای آنها دریافت می کنند، اما دفعه بعد بیشتر در مورد آن.

اگر خودتان هزینه بیمه نامه را پرداخت کرده باشید، می توانید برای بیمه درمانی داوطلبانه نیز کسر دریافت کنید. اگر کارفرما هزینه آن را پرداخت کرده باشد، کسر نمی شود.

اندازه کسر بستگی به هزینه درمان دارد: هرچه بیشتر هزینه کنید، بیشتر برمیگردید. اما حداکثر هزینه درمان که در محاسبه کسر درمان در نظر گرفته می شود 120000 روبل است.این حد کلی تقریباً برای همه کسورات اجتماعی به ویژه هزینه های درمان و آموزش است (به بند 2 ماده 219 مراجعه کنید. قانون مالیات فدراسیون روسیه). حتی اگر یک میلیون هم در بیمارستان پرداخت کنید، مثل اینکه 120 هزار پرداخت کرده اید، کسر می گیرید.

اگر حقوق دریافت می کنید یا درآمدی دارید که از آن مالیات بر درآمد شخصی می پردازید، می توانید کسر دریافت کنید. مستمری بگیران غیر شاغل، دانشجویان و زنان در مرخصی زایمان چنین درآمدی ندارند؛ آنها مالیات بر درآمد شخصی نمی پردازند، بنابراین به طور خاص این کسر را مطالبه نمی کنند.

همچنین در صورت پرداخت هزینه درمان والدین، همسر یا فرزندان زیر 18 سال، پول خود را پس خواهید گرفت. برای انجام این کار، به سندی نیاز دارید که رابطه را تأیید کند: گواهی ازدواج یا گواهی تولد. بابت پرداخت هزینه درمان مادرشوهر یا پدرشوهرش از شما کسر تعلق نمی گیرد.

مهم نیست که قرارداد درمان برای چه کسی است. اما سند پرداخت باید برای فردی که کسر دریافت می کند صادر شود.

به عنوان مثال، یک پدر سالخورده در بیمارستان بستری شده است و دخترش می خواهد برای درمان او کسری ثبت کند. قرارداد می تواند برای پدر یا دختر تنظیم شود، اما اسناد پرداخت فقط برای دختر می تواند باشد. اگر مدارک پرداختی برای پدر صادر شود، کلینیک به دختر گواهی مالیات نمی دهد. بهتر است هر دو قرارداد و اوراق پرداخت حاوی مشخصات فردی باشد که کسر را صادر می کند. در مثال ما - دختران.

مقدار کسر بستگی به میزان حقوق و هزینه درمان شما دارد. در هر صورت اداره مالیات بیش از مالیات بر درآمد شخصی که در سال پرداخت شده است، پولی را پس نخواهد داد. بیایید به یک مثال نگاه کنیم:

واسیلی به عنوان مدیر کار می کند و 40000 R در ماه حقوق می گیرد. در طول سال او 480000 RUR درآمد داشت.

او 13 درصد از حقوق خود را به عنوان مالیات (مالیات بر درآمد شخصی) به دولت می دهد. برای سالی که او 480,000 × 0.13 = 62,400 RUR پرداخت کرد.

در سال 2015، او 80000 روبل برای درمان هزینه کرد واسیلی اسناد را جمع آوری کرد و درخواست کسر مالیات داد.

پس از ارائه درخواست، اداره مالیات مبلغ درمان را از درآمد سال واسیلی کسر می کند و مالیات بر درآمد شخصی وی را مجدداً محاسبه می کند: (480,000 - 80,000) × 0.13 = 52,000 RUR.

معلوم شد که واسیلی قرار بود 52000 روبل بپردازد اما در واقع 62400 روبل پرداخت کرد. اداره مالیات اضافه پرداخت را به او برمی گرداند: 62400 − 52000 = 10400 RUR.

کسر می تواند ظرف سه سال از تاریخ درمان صادر شود. در سال 2017 می توانید برای درمان در سال های 2016، 2015 و 2014 کسر دریافت کنید. تاریخ و ماه مهم نیست

برای دریافت پول، ابتدا باید شواهدی را جمعآوری کنید که نشان میدهد تحت درمان و پرداخت پول قرار گرفتهاید: قراردادها، چکها و گواهیهای کلینیک. سپس اظهارنامه مالیات بر درآمد 3 نفره را در سایت مالیاتی پر کنید و به همراه مدارک اسکن شده برای تأیید ارسال کنید.

پس از تایید اظهارنامه، باید درخواستی برای بازپرداخت بنویسید. طبق قانون، یک ماه پس از ارسال درخواست، اداره مالیات باید پول را به حساب شما واریز کند.

شما می توانید همه چیز را به تدریج انجام دهید. حدود سه ماه عجله ای نداشتم و مدارک را آماده کردم.

در میز نقدی کلینیک یا میز پذیرش به شما یک قرارداد و یک رسید می دهند. این اسناد را ذخیره کنید: فقط آنها واقعیت پرداخت هزینه درمان را تأیید می کنند. چک را با گیره یا منگنه به قرارداد وصل کنید. سپس از تلاش برای فهمیدن اینکه کدام قرارداد کدام چک است خسته خواهید شد.

توافقنامه و رسید از کلینیک پولی

توافقنامه و رسید از کلینیک پولی

به اداره ثبت یا حسابداری مراجعه کنید و گواهی مالیات بخواهید. پاسپورت، شماره شناسایی مالیاتی، توافق با کلینیک، تمام رسیدها را نشان دهید.

پاسپورت، توافق با کلینیک و شماره شناسایی مالیات دهندگان - وقتی برای گرفتن گواهی مالیات می روید این مدارک را همراه داشته باشید.

پاسپورت، توافق با کلینیک و شماره شناسایی مالیات دهندگان - وقتی برای گرفتن گواهی مالیات می روید این مدارک را همراه داشته باشید.

برخی از کلینیک ها نیازی به رسید ندارند. آنها اطلاعات مربوط به خدمات ارائه شده را از پایگاه داده خود دریافت می کنند. اما همه این کار را نمی کنند. من چندین رسید را گم کردم و دختر پذیرش آنها را در مبلغ گواهی لحاظ نکرد.

اگر برای معالجه اقوام درخواست کسر می کنید، سند ازدواج یا شناسنامه خود را به همراه مدارک همراه داشته باشید و درخواست کنید تا گواهی به نام شما صادر شود.

در کلینیکی که من مراجعه کردم گواهینامه حداکثر 5-7 روز صادر می شود. یک وقت خلوت آمدم، نیم ساعت دیگر به من گواهی دادند.

کمک به اداره مالیات لطفاً به کد سرویس توجه کنید: باید 1 یا 001 باشد

کمک به اداره مالیات لطفاً به کد سرویس توجه کنید: باید 1 یا 001 باشد

اگر شک دارید که گواهینامه به درستی تکمیل شده است، بررسی کنید که آیا با دستورالعمل های وزارت بهداشت مطابقت دارد یا خیر. معمولا این مشکل ایجاد نمی شود. در صورت داشتن مجوز کلینیک موظف به صدور گواهی صحیح اجرا شده می باشد.

به همراه گواهی، کپی پروانه پزشكی به شما داده می شود. اگر کلینیک مجوز نداشته باشد یا اعتبار آن به پایان رسیده باشد، اداره مالیات چیزی به شما پس نمی دهد. یک کپی از مجوز نزد شما باقی می ماند و نیازی به ارسال آن به اداره مالیات نیست.

تاریخ انقضای مجوز را بررسی کنید. اغلب، مجوز برای مدت نامحدود صادر می شود، اما بهتر است که ایمن باشید تا متاسف باشید

تاریخ انقضای مجوز را بررسی کنید. اغلب، مجوز برای مدت نامحدود صادر می شود، اما بهتر است که ایمن باشید تا متاسف باشید

اسکن یک گواهی از کلینیک و قرارداد برای ارسال آنها به اداره مالیات از راه دور. اگر برای درمان والدین، همسر، فرزندان زیر 18 سال کسر دریافت میکنید، از گواهی ازدواج یا شناسنامه خود اسکن کنید.

وبسایت مالیات فایلهایی را با فرمتهای txt، .doc، .docx، میپذیرد.

pdf، .gif، .bmp، .jpg، .jpeg،

png.، .tif، .tiff، .zip، .7z، .rar،

.arj، .xls، .xlsx

گواهی 2-مالیات بر درآمد شخصی را از بخش حسابداری در محل کار بگیرید. داده های این گواهی برای پر کردن اظهارنامه مورد نیاز است. شما نیازی به اسکن آن ندارید.

مدارک را می توان به سه طریق ارسال کرد:

دو روش اول برای من مناسب نبود: نمی خواستم در صف بایستم. من عصر را گذراندم و مدارک را در وب سایت ارائه کردم.

ارائه مدارک به اداره مالیات آسان است. منطق کلی این است: اطلاعات شخصی را پر کنید، درآمد را نشان دهید و شواهدی از هزینه های درمان را بارگذاری کنید. برای کمک به جلوگیری از سردرگمی، دستورالعمل های شش مرحله ای را آماده کرده ایم.

1. به حساب شخصی مالیات دهندگان بروید و بخش "مالیات بر درآمد" → مالیات بر درآمد شخصی را انتخاب کنید.

2. اطلاعات پاسپورت خود را وارد کنید. اگر TIN را ذکر کرده اید، تاریخ، محل تولد، مشخصات گذرنامه و شهروندی نیازی به پر کردن نیست.

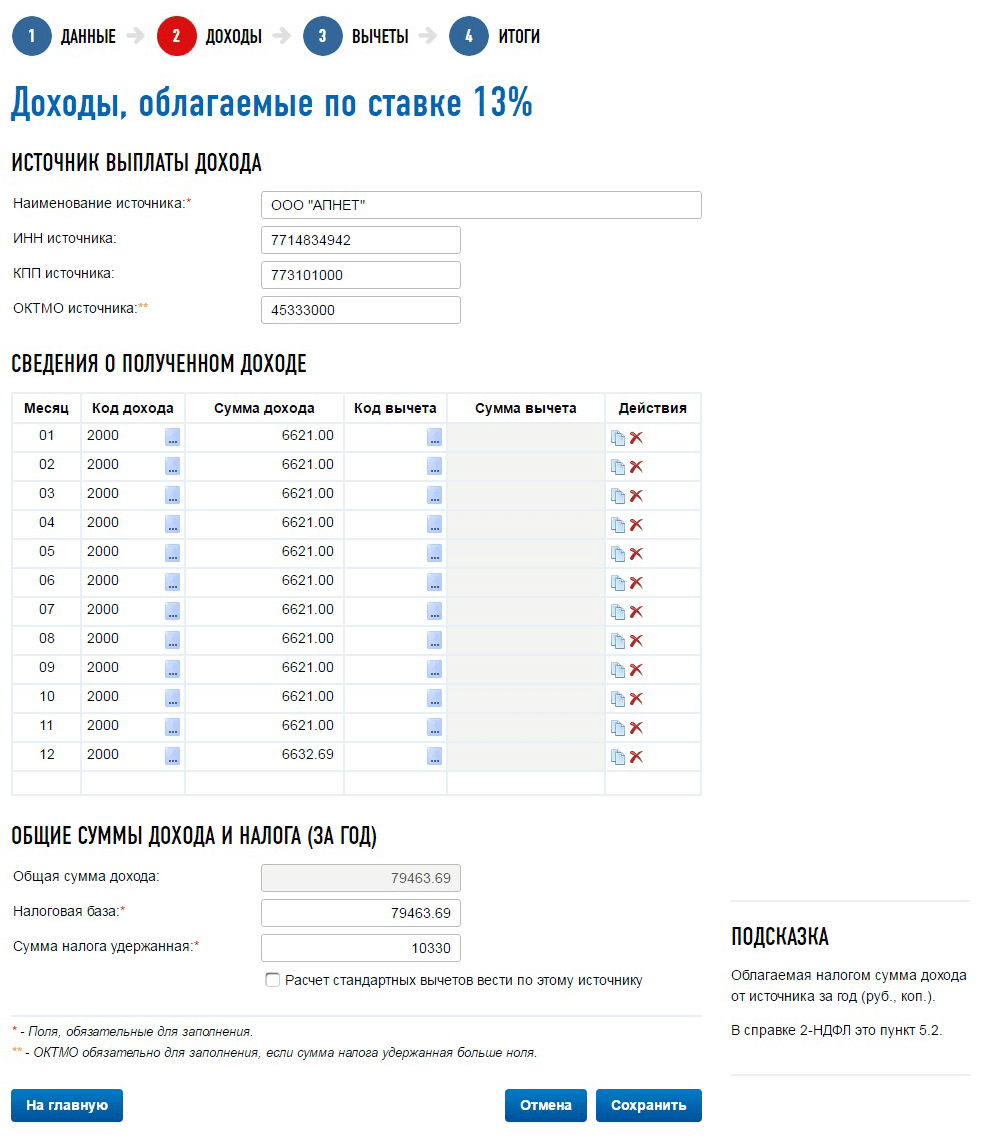

3. کارفرما و درآمد را نشان می دهیم. در اینجا به گواهی 2-NDFL نیاز دارید. بند اول گواهی حاوی اطلاعاتی در مورد کارفرما (TIN، KPP و OKTMO) است.

4. کسر مورد نظر خود را انتخاب کنید. کسر درمان در گروه «کسر مالیات اجتماعی» قرار دارد. مبلغی را که خرج کردهاید در پنجره «هزینههای درمان» وارد کنید.

لطفا توجه داشته باشید: هزینه های پزشکی و هزینه های گران درمان دو چیز متفاوت هستند. ما فقط در مورد کسورات برای درمان صحبت می کنیم.

5. اعداد را بررسی کنید و روی دکمه قرمز رنگ "Generate file to send" کلیک کنید.

6. گواهینامه ها و قراردادهای اسکن شده را اضافه کنید. ما با یک امضای الکترونیکی امضا می کنیم و روی "Sign and Forward" کلیک می کنیم. اگر امضای الکترونیکی ندارید، آن را در حساب شخصی خود در قسمت «نمایه» ← «دریافت گواهی تأیید کلید تأیید امضای الکترونیکی» ثبت کنید.

تمام شد، اظهارنامه خود را به اداره مالیات ارسال کردید. بازرس موظف است ظرف سه ماه آن را بررسی کند. هیچ اطلاعیه ای در مورد بررسی اظهارنامه وجود ندارد، بنابراین من یک بار در ماه حساب شخصی خود را چک می کردم.

یک ماه و نیم بعد اظهارنامه من تایید شد.

حتی اگر اظهارنامه شما تایید شود، وجه بدون درخواست مسترد نخواهد شد. دوباره به وب سایت خدمات مالیاتی فدرال بروید:

در برنامه، نام کامل و اطلاعات پاسپورت شما به طور خودکار بارگیری می شود. شما باید مشخصات حساب را در جایی که می خواهید پول دریافت کنید وارد کنید.

لطفاً برای جزئیات بیشتر به حساب شخصی خود در وب سایت بانک مراجعه کنید. در Tinkoff Bank، به حساب شخصی خود در تب "درباره حساب" بروید:

پس از ارسال درخواست، مبلغ ظرف یک ماه به حساب شما واریز خواهد شد. در این مورد از بانک پیامی دریافت خواهید کرد.

اس ام اس در مورد برگشت پول. 042202001 - جزئیات بازرسی بین منطقه ای خدمات مالیاتی فدرال روسیه شماره 2 برای منطقه نیژنی نووگورود. ممکن است اداره مالیات شما کد دیگری داشته باشد.

اس ام اس در مورد برگشت پول. 042202001 - جزئیات بازرسی بین منطقه ای خدمات مالیاتی فدرال روسیه شماره 2 برای منطقه نیژنی نووگورود. ممکن است اداره مالیات شما کد دیگری داشته باشد.

بند 3 از بند 1 هنر. 219 قانون مالیات فدراسیون روسیه کسر مالیات اجتماعی را برای مالیات بر درآمد شخصی به میزان هزینه های خدمات پزشکی ارائه شده توسط سازمان های پزشکی و کارآفرینان فردی که در فعالیت های پزشکی انجام می دهند، پیش بینی می کند. این خدمات در رابطه با خدمات پزشکی مشخص شده در لیست تعیین شده توسط فرمان دولت فدراسیون روسیه مورخ 19 مارس 2001 شماره 201 (از این پس به عنوان فهرست نامیده می شود) ارائه می شود. این فهرست شامل خدمات تشخیص، پیشگیری، درمان و توانبخشی پزشکی در ارائه مراقبتهای پزشکی سرپایی به مردم (از جمله در بیمارستانهای روزانه و پزشکان عمومی (خانوادگی)، از جمله معاینات پزشکی است.

با توجه به طبقه بندی همه روسی فعالیت های اقتصادی، محصولات و خدمات OK 004-93، تایید شده توسط مصوبه استاندارد دولتی روسیه مورخ 6 اوت 1993 شماره 17، خدمات تست آزمایشگاهی به عنوان خدمات درمانی سرپایی ارائه شده توسط پلی کلینیک ها طبقه بندی می شوند. کد 8512000 خدمات درمانی سرپایی توسط پلی کلینیک ها و مطب های خصوصی شامل کد 8512400 تست های آزمایشگاهی ارائه شده در کلینیک ها می باشد. بنابراین، از آنجایی که انجام آزمایشات بخشی از خدمات پزشکی مشخص شده در فهرست است، کسر مالیات اجتماعی برای مالیات بر درآمد شخصی که در بخش فرعی پیش بینی شده است. 3 ص 1 هنر. 219 قانون مالیات فدراسیون روسیه. وزارت دارایی روسیه تأیید می کند که اگر خدمات پزشکی برای آزمایش های پرداخت شده در لیست گنجانده شود، مالیات دهنده حق دارد کسر مالیات اجتماعی به میزان هزینه های متحمل شده توسط وی برای پرداخت آزمایشات دریافت کند (نامه مورخ 27 آوریل 2016 شماره 03-04-05/24414).

لطفا توجه داشته باشید که بر اساس بند 3 از هنر. 210 و بند 1 هنر. 219 قانون مالیات فدراسیون روسیه، کسر فقط در رابطه با درآمد مشمول مالیات بر درآمد شخصی با نرخ 13٪ (به ویژه حقوق، پاداش تحت قراردادهای مدنی، درآمد حاصل از اجاره ملک و غیره) ارائه می شود. ). در صورت عدم وجود چنین درآمدی، حق کسر ایجاد نمی شود. به عنوان مثال، بازنشستگانی که تنها درآمد آنها مستمری است نمی توانند کسر دریافت کنند، زیرا حقوق بازنشستگی ایالتی و مستمری های کار به روش تعیین شده توسط قانون فعلی مشمول مالیات بر درآمد شخصی نیستند (بند 2 ماده 217 قانون مالیات فدراسیون روسیه). ، نامه وزارت دارایی روسیه به تاریخ 08/07/2015 شماره 03-04-05/45660).

حداکثر مبلغ کسر 120000 روبل است. برای سال تقویم (بند 2 ماده 219 قانون مالیات فدراسیون روسیه). علاوه بر این، این مبلغ شامل سایر کسرهای مالیات اجتماعی ذکر شده در زیر بند نیز می شود. 2-5 ص 1 قاشق غذاخوری. 219 قانون مالیات فدراسیون روسیه (برای آموزش، پرداخت سهم بازنشستگی تحت توافقنامه (توافقنامه) ارائه بازنشستگی غیر دولتی و (یا) بیمه بازنشستگی داوطلبانه، و همچنین بیمه زندگی داوطلبانه، پرداخت حق بیمه اضافی برای بازنشستگی تامین شده). اگر حق چندین کسر مالیات اجتماعی وجود داشته باشد، مالیات دهنده به طور مستقل انتخاب می کند که کدام نوع هزینه ها و در چه مقادیری در حداکثر میزان کسر مالیات اجتماعی در نظر گرفته شود.

کد مالیاتی نمی گوید کدام اسناد برای تأیید حق کسر لازم است. در نامه مورخ 21 مارس 2016 به شماره 03-04-05/15472، وزارت دارایی روسیه خاطرنشان کرد که در مورد لیست اسنادی که هزینه های واقعی خدمات پزشکی ارائه شده را تأیید می کند، باید با اداره مالیات تماس بگیرید.

سرویس مالیاتی فدرال روسیه، با نامه مورخ 22 نوامبر 2012 به شماره ED-4-3/، فهرست های جامعی از اسنادی را که مالیات دهندگان به اظهارنامه مالیات بر درآمد شخصی خود پیوست کرده بودند، به مقامات مالیاتی پایین ارسال کرد تا کسر مالیات دریافت کنند. از نامه بر می آید که برای ارائه کسر اجتماعی برای هزینه های پرداخت خدمات پزشکی، به یک کپی از موافقت نامه درمان به همراه ضمائم و موافقت نامه های اضافی آن (در صورت انعقاد) و گواهی پرداخت خدمات پزشکی نیاز دارید. اصلی). یعنی در صورت عدم انعقاد قرارداد، یک گواهی پرداخت خدمات درمانی برای دریافت کسر کفایت می کند. وزارت دارایی روسیه تأیید می کند که مالیات دهنده حق دارد با ارائه اظهارنامه مالیات بر درآمد شخصی و گواهی پرداخت خدمات پزشکی به سازمان مالیاتی از حق خود برای دریافت کسر استفاده کند (نامه وزارت دارایی روسیه مورخ 12 مارس). ، 1394 شماره 03-04-05/13176).

فرم گواهی پرداخت خدمات پزشکی به دستور وزارت بهداشت روسیه شماره 289، وزارت مالیات روسیه به شماره BG-3-04/256 مورخ 25 ژوئیه 2001 تأیید شد. این توسط تمام مؤسسات بهداشتی دارای مجوز برای انجام فعالیت های پزشکی بدون توجه به تابعیت بخش و شکل مالکیت پر می شود. این گواهی به درخواست شخصی که هزینه خدمات پزشکی را پرداخت کرده است، با ارائه اسناد پرداخت تأیید کننده پرداخت صادر می شود. لطفاً توجه داشته باشید که گواهی باید نه تنها هنگام پرداخت خدمات در میز نقدی یک سازمان پزشکی، بلکه هنگام پرداخت غیر نقدی خدمات پزشکی از طریق بانک (تصمیم دادگاه عالی فدراسیون روسیه مورخ 23 مه) صادر شود. ، 2012 در پرونده شماره AKPI12-487).

بنابراین، برای دریافت گواهی، باید با کلینیکی که در آن آزمایش ها انجام شده است تماس بگیرید و اسناد پرداختی را ارائه دهید که پرداخت خدمات ارائه شده برای آزمایشات را تأیید می کند.

کسر می تواند توسط اداره مالیات یا کارفرما ارائه شود (بند 2 ماده 219 قانون مالیات فدراسیون روسیه).

برای دریافت کسر از سازمان مالیاتی، پس از پایان سال تقویمی که هزینه های پرداخت آزمایشات در آن انجام شده است، باید اظهارنامه مالیات بر درآمد شخصی را به اداره مالیات محل سکونت خود ارائه دهید. فرم آن به دستور سرویس مالیاتی فدرال روسیه مورخ 24 دسامبر 2014 به شماره MMВ-7-11 تأیید شد/ اظهارنامه را می توان ظرف سه سال از سالی که حق دریافت کسر ایجاد شد (نامه خدمات مالیاتی فدرال روسیه برای مسکو مورخ 26 ژوئن 2012 شماره 20-14 /). علاوه بر مدارک فوق که حق کسر را تایید می کند، باید مشخصات حساب بانکی را که سازمان امور مالیاتی مازاد مالیات کسر شده را به آن عودت می دهد به اظهارنامه پیوست کنید. همچنین توصیه می کنیم کپی اسناد پرداخت را نیز داشته باشید، زیرا برخی از ادارات مالیاتی به آنها نیاز دارند.

لازم نیست تا پایان سال صبر کنید و از کارفرمای خود کسر دریافت کنید. برای انجام این کار، باید از اداره مالیات در محل سکونت خود اطلاعیه ای دریافت کنید که حق شما برای کسر مالیات اجتماعی را تایید کند. فرم آن به دستور اداره مالیات فدرال روسیه مورخ 27 اکتبر 2015 شماره MMВ-7-11/ برای دریافت اخطار، باید درخواستی را به مقامات مالیاتی ارسال کنید و اسنادی را که حق کسر را تأیید می کند، ضمیمه کنید. هنگام پر کردن یک درخواست (فرم آن معمولاً توسط بازرسی ارائه می شود)، باید نام، INN و KPP کارفرمایی که کسر را ارائه می دهد را مشخص کنید. این اطلاعیه توسط مقامات مالیاتی ظرف 30 روز از تاریخ ارائه درخواست و اسناد صادر می شود (بند 2 ماده 219 قانون مالیات فدراسیون روسیه).

سپس باید درخواست کسر را به کارفرما بدهید و اخطار دریافتی را به آن پیوست کنید. کارفرما از ماهی که کارمند برای دریافت آن از وی درخواست کرده است، کسر ارائه می کند (بند 2 ماده 219 قانون مالیات فدراسیون روسیه).

این مقاله برای پاسخ دقیق تری به یکی از سوالات بازدیدکنندگان سایت نوشته شده است. قبلاً در مقالاتم به موضوع کسر مالیات برای درمان دندانپزشکی و کلیات کسر مالیات برای درمان پرداختم. در اینجا موضوع اخذ کسر مالیات برای تحلیل های پرداخت شده را در نظر خواهیم گرفت.

سوال از گالینا: سلام! آیا امکان کسر مالیات نه برای درمان، بلکه برای آزمایشات پرداختی وجود دارد؟

و سوال دوم. مرکز درمانی فقط برای دستور فیش نقدی رسید صادر می کند، فیش نقدی وجود ندارد. می گویند الزامی به صدور هم رسید و هم چک ندارند، فقط یکی کافی است. حق با آن هاست؟ یا باز هم بدون فیش نقدی به من کسر نمی دهند؟ متشکرم.

لازم به یادآوری است که کسر مالیات پزشکی نوعی کسر اجتماعی است که در صورت متحمل شدن هزینه های پرداخت خدمات درمانی در مؤسسه پزشکی و خرید دارو به مؤدی ارائه می شود.

لازم به یادآوری است که کسر مالیات پزشکی نوعی کسر اجتماعی است که در صورت متحمل شدن هزینه های پرداخت خدمات درمانی در مؤسسه پزشکی و خرید دارو به مؤدی ارائه می شود.

بند 3، بند 1، هنر. 219 قانون مالیات فدراسیون روسیه مقرر می دارد که کسورات پزشکی به میزان پرداخت شده توسط مالیات دهنده در دوره مالیاتی برای داروها و خدمات درمانی ارائه شده به او، همسر، والدین و فرزندان زیر 18 سال ارائه می شود.

فرمان دولت فدراسیون روسیه مورخ 19 مارس 2001 N 201 لیست خدمات پزشکی و انواع گران قیمت درمان در موسسات پزشکی فدراسیون روسیه، داروها، مبالغ، پرداخت هایی که از وجوه خود مالیات دهندگان در نظر گرفته می شود را تصویب کرد. هنگام تعیین میزان کسر مالیات اجتماعی.

این کسر برای پرداخت آن دسته از درمان های گران قیمت، خدمات پزشکی و داروهایی اعمال می شود که در لیست های مصوب 19 مارس 2001 N 201 دولت فدراسیون روسیه (از این پس به عنوان فرمان N 201 نامیده می شود) نامگذاری شده است.

اضافه کردن به لیست خدمات درمانیشامل خدمات زیر بود:

در این لیست هیچ نشانه مستقیمی از نوع خدمات پزشکی - "تجزیه و تحلیل" وجود ندارد.

باید فرض کرد که تجزیه و تحلیل یک روش تحقیق و جزء ضروری تشخیص است. در پزشکی، تشخیص فرآیند ایجاد یک تشخیص است، یعنی نتیجه گیری در مورد ماهیت بیماری و وضعیت بیمار.

در بند 2 مصوبه شماره 201 فهرست خدمات درمانی ارائه شده به مؤدی، خدمات تشخیصی، پیشگیری، درمان و توانبخشی پزشکی در ارائه مراقبت های پزشکی سرپایی به جمعیت (از جمله در بیمارستان های روزانه و توسط پزشکان عمومی (خانوادگی)، از جمله معاینه پزشکی.

با توجه به طبقه بندی همه روسی انواع فعالیت های اقتصادی، محصولات و خدمات OK 004-93، تایید شده با فرمان استاندارد دولتی روسیه مورخ 06.08.93 N 17، تست های آزمایشگاهی تحت کد - 8512400 نشان داده شده است (تست های آزمایشگاهی ارائه شده در کلینیک ها).

بند 3 مصوبه شماره 201 نیز به عنوان خدمات پزشکی - خدمات تشخیصی.

بنابراین، معلوم می شود که نه تنها خود درمان به معنای واقعی کلمه، بلکه یک روش تشخیصی مانند تجزیه و تحلیل نیز به عنوان یک خدمت در نظر گرفته می شود.

من معتقدم که از موارد فوق چنین استنباط می شود که مالیات دهنده حق دریافت کسر مالیات را به عنوان خدمات پزشکی - خدمات تشخیصی به ویژه با روش تجزیه و تحلیل دارد، اما مشروط به سایر شرایط برای اخذ کسر مالیاتی که توسط قانون مالیات تعیین شده است. فدراسیون روسیه.

بازرسان مالیاتی نشان می دهد که قطعنامه N201 و قانون مالیات فدراسیون روسیه خود حاوی نشانه مستقیمی از این نوع خدمات پزشکی نیست و بنابراین مالیات دهندگان باید از این موقعیت دفاع کنند. شما همچنین حق دارید از اداره مالیات توضیحات رسمی درخواست کنید.

در مورد قسمت دوم پاسخ، طبق بند 2 هنر. 2 "سازمان ها و کارآفرینان فردی، طبق روال تعیین شده توسط دولت فدراسیون روسیه، می توانند پرداخت های نقدی و (یا) پرداخت ها را با استفاده از کارت های پرداخت انجام دهند. بدون استفاده از تجهیزات صندوق فروش در صورت ارائه خدمات به مردم مشروط به صدور فرم های گزارش دقیق مناسب از سوی آنها.

روال تأیید فرم فرم های گزارش دقیق معادل دریافت های نقدی و همچنین روش ثبت، ذخیره سازی و تخریب آنها توسط دولت فدراسیون روسیه تعیین می شود. فرمان دولت فدراسیون روسیه مورخ 6 مه 2008 N 359 مقررات مربوط به اجرای پرداخت های نقدی و (یا) تسویه حساب با استفاده از کارت های پرداخت بدون استفاده از تجهیزات صندوق نقدی را تصویب کرد.

این مقررات بیان می کند که سازمان ها و کارآفرینان فردی که خدماتی را به مردم ارائه می دهند می توانند به طور مستقل اسنادی معادل رسیدهای نقدی را که برای پرداخت های نقدی و (یا) پرداخت با استفاده از کارت های پرداخت بدون استفاده از صندوق های نقدی در نظر گرفته شده است تهیه و استفاده کنند. بنابراین، نتیجه می شود که اسناد (رسید، بلیط، کوپن و غیره) در فرم های گزارش دقیق تهیه می شود که لزوماً باید حاوی تمام جزئیات مندرج در بند 3 آیین نامه باشد.

قرارداد خرید و فروش یک پروژه ساختمانی ناتمام و یک قطعه زمین شهر ________ "__" ___________201_ ما، گر. RF ___________________________________، __ _________ 19__ سال تولد، گذرنامه یک شهروند فدراسیون روسیه __ __ [...] قانون فدراسیون روسیه 29 مه 1992 N 2872-I "در مورد تعهد" (با اصلاحات و اضافات) (نیروی گم شده) ) قانون فدراسیون روسیه 29 مه 1992. N 2872-I "در مورد تعهد" با اصلاحات و اضافات مورخ: 26 ژوئیه 2006، 19 ژوئیه 2007، 30 دسامبر 2008، 21 نوامبر، 6 […]

آخرین ویرایش 01/04/2018

نحوه بازگرداندن پول برای زایمان با حقوق، درمان، آزمایشات پولی، خرید دارو و غیره

ایالت ما یک کسر مالیات ارائه می کند؛ اگر درمان پرداختی در موسسات پزشکی دریافت کرده اید یا دارو خریداری کرده اید، می توانید مالیات بر درآمدی را که پرداخت کرده اید (13٪) برگردانید. متأسفانه، این پرداخت مانند سایر پرداخت ها () برای زنانی که زایمان کرده اند، مشکلات زیادی دارد.

بیایید آن را بفهمیم تا از آستانه های مقامات مالیاتی عبور نکنیم. بیایید موقعیتی را در نظر بگیریم که در آن شما برای بارداری، زایمان، انجام یک سری آزمایشات پولی، سونوگرافی، درمان دندانپزشکی و غیره آماده می شدید، به عنوان مثال. خدمات معمول پزشکی. ما به درمان پرهزینه و سایر جنبه های انحصاری این "رایگان" نخواهیم پرداخت

مهم است! سالی که برای درمان پرداخت شده گرفته شده است! و امسال به نظر می رسد که کارفرمای شما چقدر پول به بودجه مالیات بر درآمد (حدود 13٪ حقوق رسمی) منتقل کرده است.

4. آیا در صورت مفقود شدن چک ها امکان کسر مالیات وجود دارد؟

بنا به تشخیص سازمان مالیاتی، آنها می توانند امتناع کنند. بنابراین من به شما توصیه می کنم فوراً از رسیدها کپی کنید (خیلی سریع پاک می شوند و غیرقابل استفاده می شوند ، امروزه چنین رنگ ارزانی استفاده می شود)

نکات 2 و 3 و 4 را از مؤسسه پزشکی درخواست می کنیم؛ معمولاً خودشان می دانند که سازمان امور مالیاتی چه نیازی دارد و فقط کافی است به شما اطلاع دهند که برای دریافت کسر مالیات به مجموعه ای از مدارک نیاز دارید.

5. اسناد پرداخت (کپی).

6. فرم های نسخه همراه با نسخه های دارویی (کپی)

7. جزئیات حساب در Sberbank که در آن پول منتقل می شود (کپی)

8. اگر برای فرزند - شناسنامه (کپی)

9. اگر برای همسر - سند ازدواج (کپی)

10. کپی پاسپورت (اصلی + ثبت نام)

11. TIN (کپی)

12. اعلامیه 3-NDFL تکمیل شده (اصلی)

برای پر کردن 3-NDFL، بهتر است با یک متخصص تماس بگیرید. این سرویس برای شما 500 روبل هزینه خواهد داشت، اما از صحت پر کردن کاملا مطمئن خواهید بود و مجبور نیستید یک بار دیگر به اداره مالیات بروید.

13. درخواست انتقال وجه (اصل)

نصیحت! اگر می خواهید برای انجام تست های پولی در آزمایشگاه هایی مانند Medlab، Helix، Citylab و غیره پول دریافت کنید. به خاطر داشته باشید که برای هر روشی قراردادی همراه با رسید صادر میکنند، من اکیداً توصیه میکنم هر دو را نگه دارید، زیرا اگر قرارداد را از دست بدهید بسیار تمایلی به بازگرداندن همه چیز ندارند، باید اعصاب و زمان خود را تلف کنید.

(647 بار بازدید شده، 1 بازدید امروز)

سرمایه زایمان برای فرزند دوم در سال 2019 -…

سرمایه زایمان برای فرزند دوم در سال 2019 -…

پرداخت به خانواده های پرجمعیت: سرمایه زمین در سال 2019 …

پرداخت به خانواده های پرجمعیت: سرمایه زمین در سال 2019 …اظهارنامه مالیاتی 3-NDFL سندی است که با استفاده از آن افراد مالیات بر درآمد (NDFL) را به ایالت گزارش می دهند.

در پایان سال تقویمی، اظهارنامه 3-NDFL باید پر شده و به سازمان مالیاتی ارائه شود:

مثال: در سال 2019، پوشکین A.S. آپارتمانی را که کمتر از 5 سال مالک آن بودم فروخت. در پایان سال 2019 (تا 30 آوریل 2020)، الکساندر سرگیویچ باید اظهارنامه ای را در فرم 3-NDFL به سازمان مالیاتی ارائه کند که در آن مالیات قابل پرداخت در نتیجه فروش محاسبه می شود.

همچنین اظهارنامه 3-NDFL قابل تکمیل و ارسال است افرادی که مایل به دریافت کسر مالیات هستندیعنی بخشی از مالیات پرداخت شده را برگرداند.

مثلا:

برای اعلام درآمد به عنوان مثال از فروش ملک، ارائه اظهارنامه 3-NDFL حداکثر تا 30 آوریل سال بعد از دریافت درآمد ضروری است.

مثال: تیوتچف F.I. در سال 2019 ماشینی را فروختم که کمتر از 3 سال آن را داشتم. تا 30 آوریل 2020، فدور ایوانوویچ باید اظهارنامه 3-NDFL را به سازمان مالیاتی ارسال کند. این اظهارنامه منعکس کننده واقعیت فروش خودرو و میزان مالیات بر درآمد حاصل از این فروش است.

مهلت "تا 30 آوریل سال بعد" برای کسانی که اظهارنامه کسر مالیات ارائه می کنند، اعمال نمی شود. اظهارنامه کسر هر روز پس از سال دریافت درآمد ارائه می شود. تنها محدودیت این است که مالیات بر درآمد فقط ظرف سه سال قابل بازپرداخت است. بنابراین، در سال 2019 می توانید برای سال های 2018، 2017 و 2016 کسر دریافت کنید.

مثال: زوشچنکو M.M. تحصیلات با حقوق را در سال 2016 دریافت کرد، در همان زمان کار کرد و مالیات بر درآمد پرداخت کرد. میخائیل میخائیلوویچ حق دارد اسنادی را برای کسر مالیات برای سال 2016 در هر زمان تا پایان سال 2019 ارائه کند. در سال 2020، حق او برای انجام این کار منقضی می شود.

اظهارنامه 3-NDFL همیشه در محل ثبت به سازمان مالیاتی ارائه می شود.

مثال: ایوانف I.I. در سامارا ثبت شده است، اما ثبت نام موقت در مسکو دارد. در این مورد، ایوانف I.I. باید یک اظهارنامه به اداره مالیات سامارا ارائه کند.

می توانید به روش های زیر اظهارنامه را به سازمان مالیاتی ارائه دهید: حضوری؛ از طریق پست در نامه ای ارزشمند با فهرستی از محتویات؛ از طریق اینترنت. شرح دقیق هر روش را می توانید در مقاله بخوانید.

می توانید اعلامیه 3-NDFL را به روش های زیر پر کنید:

همه کارها را خودتان انجام دهید:

کار را به کارشناس مالیاتی سرویس آنلاین بازگشت مالیات بسپارید. ما از راه دور در سراسر روسیه کار می کنیم، فقط باید در حساب شخصی خود در وب سایت ما ثبت نام کنید. در نتیجه:

اگر اظهارنامه مالیاتی پس از 30 آوریل ارائه شود، یعنی با نقض مهلت مقرر، بازرسی مالیاتی ممکن است جریمه ای را طبق ماده 119 قانون مالیات فدراسیون روسیه اعمال کند.

جریمه برای هر ماه کامل یا جزئی از تاریخ تأخیر یعنی از 30 فروردین ماه 5 درصد مبلغ مالیات است. حداقل جریمه 1000 روبل است، حداکثر 30٪ مبلغ مالیات است.

مثال: در سال 2018، سیدوروف S.S. آپارتمان را فروخت و مجبور شد 70000 روبل بپردازد. مالیات بر درآمد حاصل از این فروش سیدوروف S.S. مهلت ارسال اظهارنامه 3-NDFL (30 آوریل 2019) را از دست داد و آن را تنها پس از نامه ای از سازمان مالیاتی در 10 ژوئن 2019 ارائه کرد.

میزان جریمه سیدوروف S.S. خواهد بود: 2 ماه. x (70000 x 5%) = 7000 روبل.

لطفاً توجه داشته باشید که جریمه فقط برای مواردی اعمال می شود که ارائه 3-NDFL اجباری است. چنین موردی مثلاً دریافت درآمد حاصل از فروش ملک است.

ارائه اظهارنامه 3-NDFL برای دریافت کسر مالیات به تاریخ خاصی وابسته نیست و یک اقدام داوطلبانه مالیات دهندگان است. بنابراین در این مورد نمی توان جریمه ای در نظر گرفت.

مهم! با این حال، اگر مبالغ مالیات بر درآمد در حین محاسبه کمتر از بازپرداخت احتمالی هزینه ها باشد، مبالغ را نمی توان به سال بعد منتقل کرد. آیا امکان دریافت کسر همراه با سایر کسورات وجود دارد؟ سقف 120000 روبل در مجموع برای همه دسته های کسورات اجتماعی دریافت شده توسط کارمندان در طول یک سال تقویمی تعیین می شود. بیایید مثالی از محاسبه کسر مالیات را در صورت ترکیب چندین مورد به طور همزمان ارائه دهیم: مالیات دهنده در طی یک سال تقویمی هزینه های درمان دندان را به مبلغ 30000 روبل متحمل شده و هزینه زایمان را به صورت سزارین برای همسرش پرداخت کرده است. به مبلغ 200000 روبل. کل هزینه 230000 روبل بود. از این تعداد، 200000 روبل به عنوان درمان گران طبقه بندی می شود و به طور کامل به فرد بازپرداخت می شود (به استثنای محدودیت 120000 روبل).

شاید سندی گم شده باشد. کارمند خدمات را متقاعد کنید که سند را تحویل خواهید داد. در هر صورت، آرام باشید و به یاد داشته باشید که تمام این کاغذبازی ها با یکی از غیرمعمول ترین دوره های زندگی یک زن - بارداری مرتبط است. بسته کاملی از اسناد برای کسر مالیات برای زایمان پرداخت شده. یک بار دیگر، به ترتیب، ما تمام اسنادی را که ممکن است هنگام بازگرداندن مالیات از شما خواسته شود ارائه کنیم:

هزینه های کودک نه با خرید یک کالسکه و چیزهای زیبا، بلکه با پرداخت هزینه بارداری و زایمان شروع می شود. بخشی از هزینه هایی که اجتماعی است (درمان، آموزش، پروتز و ...) قابل برگشت است. زایمان پولی نیز در این گروه از هزینه ها قرار می گیرد.

روش و حق دریافت کسر با قطعنامه شماره 201 دولت فدراسیون روسیه، مصوب 19 مارس 2001 تعیین می شود. محتوای مقاله:

میزان و زمان کسر مالیات برای زایمان در سال 2017 برای هر زنی، زایمان یک رویداد بزرگ است. در مورد میزان کسر و زمان دریافت آن در سال 2017 لازم است چندین نکته اصلی را بدانید:

در دوران بارداری، زنان هزینه های قابل توجهی را در رابطه با تشخیص، آزمایش، خرید دارو و غیره متحمل می شوند. بخش قابل توجهی از هزینه های متحمل شده قابل بازپرداخت است - چیزی که بسیاری از مادران نمی دانند. به عنوان مثال، ماده 210 قانون مالیاتی مقرر می دارد که مؤدی این حق را دارد که برای خدمات درمانی که قبل از رسیدن به سن بلوغ به او یا همسر، والدین یا فرزندانش توسط مؤسسات پزشکی ارائه شده است، از مالیات اجتماعی کسر دریافت کند. و همچنین در هزینه داروهای تجویز شده توسط پزشک.

مبلغ بازپرداخت کلیه هزینه هایی که برای درمان صرف شده به مالیات دهنده بازپرداخت نمی شود. بنابراین، کارمند حق دارد درآمد مشمول مالیات خود را به نسبت وجوه هزینه شده کاهش دهد. علاوه بر این، دولت مقدار مالیات بر درآمد شخصی را که در دوره های گزارش مالیات قبلی نگه داشته شده است با نرخ 13 درصد بازپرداخت می کند.

سوال: 24 اردیبهشت 1395 تایسیا کارشناسان محترم لطفا بفرمایید. در سال 2015 (پاییز)، شوهرم هزینه قرارداد مدیریت بارداری را پرداخت کرد. این قرارداد برای سال های 2015-2016 معتبر بود. در سال 2016، من برای یک قرارداد برای زایمان با حقوق پرداخت کردم.

آیا می توانم در هر دو مورد درخواست بازپرداخت کنم (به تنهایی، بدون اینکه حواس شوهرم را پرت کنم) آیا برای هر سرویس به طور جداگانه یا در کل (بارداری + زایمان) محدودیت (120 هزار روبل) وجود دارد؟ آیا می توانیم برای کسر درخواست کنیم؟ برای قرارداد مدیریت بارداری برای سال 2015، و کسر زایمان با حقوق برای سال 2016؟ پاسخ: آنا یاروتسکایا، متخصص مالیات افراد، عصر بخیر، تایسیا.

در برخی موارد، بازرسان ممکن است از بازپرداخت هزینه های بارداری و زایمان پرداختی به فرد خودداری کنند. از جمله دلایلی که مقامات مالیاتی ممکن است از دریافت وجوه خودداری کنند موارد زیر است:

بیشترین سوالات سوال شماره 1 آیا می توان به نام همسر کسر کرد؟ پاسخ: طبق مقررات قانون مدنی می توانید برای حاملگی و زایمان با حقوق هم به نام زوجه و هم به نام زوجه کسر اجتماعی دریافت کنید.

در نتیجه روند دریافت کسر اجتماعی بسیار طولانی تر خواهد بود. 3 حساب شخصی خدمات مالیاتی فدرال بازدید یک بار از خدمات مالیاتی فدرال به شما این امکان را می دهد که بسیاری از مشکلات مالیاتی را در آینده بدون خروج از خانه حل کنید. ثبت نام در وب سایت بازرسی مستلزم مراجعه به اداره مالیات برای دریافت لاگین و رمز عبور موقت است. 4 پورتال "خدمات دولتی" می توانید بدون ترک صندلی خود در پورتال "خدمات دولتی" ثبت نام کنید و با استفاده از یک مدرک شناسایی وارد شوید. عدم شناسایی کاستی 5 تماس با کارفرما برای دریافت کسر مالیات کارفرما همچنین می تواند در هنگام ارائه اسناد واسطه بین مؤدی و بازرسی شود.

مزیت تماس با خدمات حسابداری شرکت این است که کارمند مجبور نیست تا پایان دوره مالیاتی صبر کند.

اطلاعات

قرارداد زایمان در سال 2015 توسط من بسته و به طور کامل پرداخت شده است، خود زایمان در سال 2016 انجام می شود. ? اگر به هر حال فقط در سال 2017 باشد، پس شوهرم می تواند برای من کسر دریافت کند (از آنجایی که تقریباً تمام سال 2016 در مرخصی زایمان خواهم بود)؟ 2. آیا زایمان یک خدمات پزشکی گران قیمت است؟ می پرسم چون ...

کسر اجتماعی برای درمان به 120 هزار روبل محدود شده است و هزینه قرارداد من بیشتر است. بر این اساس، خوب است که از کل مبلغ کسر شود. 3. دریافت ها و قراردادهای مبلغ مناسبی برای مدیریت بارداری، آزمایش ها، غربالگری ها و غیره جمع شده است. برای سال 2015. آیا من به درستی درک می کنم که اکنون می توانم گواهی مالیاتی از موسسات پزشکی که از خدمات آنها برای دریافت کسر مالیات برای درمان ارزان استفاده کردم ارائه دهم؟ و اگر، با این وجود، مقدار زایمان اکنون در 3-NDFL لحاظ شده است (نگاه کنید به.

اخیراً، مادران باردار به کلینیک های پولی ترجیح داده اند که نه تنها خدمات بارداری ارائه می دهند، بلکه نوزادان را نیز به دنیا می آورند. زایمان پولی و کلیه خدمات همراه با پرداخت هزینه برای مدیریت بارداری از جمله: معاینات، آزمایشات، سونوگرافی و غیره مربوط به درمان بوده و از مبلغ پرداختی مشمول کسر مالیات می باشد. حداکثر مبلغ صرف شده برای درمان که می توانید با آن کسر مالیات دریافت کنید 120000 روبل است.

اگر زایمان به روش سزارین باشد، می توان از کل مبلغ هزینه شده کسر مالیات دریافت کرد، زیرا این در حال حاضر برای درمان گران قیمت اعمال می شود. تهیه یک اظهارنامه 3-NDFL هزینه - 3000 روبل.

دوره تدوین - 1 روز برای استفاده از کسر مالیات، باید چندین نکته را در نظر بگیرید که بر امکان ارائه کسر تأثیر می گذارد، بنابراین اگر همه چیز را از قبل برنامه ریزی کرده اید، باید از نکات زیر استفاده کنید:

شرایط ارائه کسر مالیات برای انواع خدمات زیر می توانید برای زایمان و مدیریت بارداری با پرداخت هزینه کسر مالیات دریافت کنید:

لازم به ذکر است که کلیه خدمات درمانی باید فقط توسط موسسات پزشکی فدراسیون روسیه که دارای مجوز مناسب هستند ارائه شود. کسر درمان گران قیمت در حین زایمان (سزارین، زایمان سخت و غیره) در عمل اغلب شرایطی پیش می آید که انجام اقداماتی مانند سزارین یا در صورت بروز عوارض در حین زایمان ضروری باشد.

مهم! هزینه های بارداری و زایمان با حقوق زن نیز در دسته خدماتی قرار می گیرد که مالیات دهنده حق بازپرداخت بخشی از هزینه آن را دارد. قبل از ارائه اسناد و مدارک به بازرسی، لازم است مشخص شود که آیا مالیات دهنده متعلق به دسته افرادی است که حق دریافت کسر را دارند یا خیر. هم زن و هم شوهرش می توانند از کسر اجتماعی برای زایمان و بارداری با حقوق دریافت کنند، مشروط بر اینکه معیارهای زیر رعایت شود: افراد مشمول کسر مالیات افرادی که حق کسر مالیات را ندارند شهروندان ساکن مالیات فدراسیون روسیه که دارای منابع هستند. درآمد در روسیه با 13 درصد مالیات. کارکنان بیکار حتی اگر مزایای بیکاری دریافت کنند. کارآفرینانی که تحت یکی از رژیمهای خاص فعالیت میکنند به دلیل عدم دریافت مالیات با نرخ 13 درصد مشمول مالیات میشوند.